WikiDer > Циклически скорректированное соотношение цены и прибыли

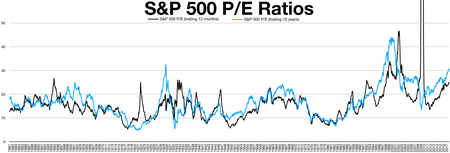

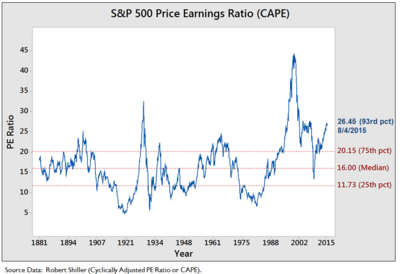

В циклически регулируемый соотношение цены и прибыли, широко известный как МЫС,[1] Шиллер P / E, или Коэффициент P / E 10,[2] это мера оценки, обычно применяемая в США. S&P 500 рынок акций. Он определяется как цена, деленная на средний доход за десять лет (скользящая средняя) с поправкой на инфляцию.[3] Как таковой, он в основном используется для оценки вероятной будущей прибыли от акций в период от 10 до 20 лет, при этом значения CAPE выше среднего подразумевают долгосрочную среднегодовую доходность ниже средней.

Коэффициент используется для определения того, недооценена или переоценена акция, путем сравнения ее текущей рыночной цены с историческим рекордом прибыли с поправкой на инфляцию.

Это вариант более популярного отношения цены к прибыли, который рассчитывается путем деления текущей цены акции на ее среднюю прибыль с поправкой на инфляцию за последние 10 лет.

Использование среднего дохода за последнее десятилетие помогает сгладить влияние бизнес-циклов и других событий и дает лучшее представление об устойчивой доходности компании.

Коэффициент был изобретен американским экономистом. Роберт Шиллер.

Он не предназначен как индикатор надвигающегося краха рынка, хотя высокие значения CAPE были связаны с такими событиями.[4]

Задний план

Ценить инвесторы Бенджамин Грэм и Дэвид Додд в своем классическом тексте приводили доводы в пользу сглаживания прибыли фирмы за последние пять-десять лет. Анализ безопасности. Грэм и Додд отметили, что годовая прибыль была слишком нестабильной, чтобы дать хорошее представление об истинной доходности фирмы. В статье 1988 г. [5] экономисты Джон Ю. Кэмпбелл и Роберт Шиллер пришли к выводу, что «длинная скользящая средняя реальной прибыли помогает прогнозировать будущие реальные дивиденды», которые, в свою очередь, коррелируют с доходностью акций. Идея состоит в том, чтобы взять долгосрочную среднюю прибыль (обычно за 5 или 10 лет) и внести поправку на инфляцию, чтобы спрогнозировать будущую прибыль. Долгосрочная средняя сглаживает краткосрочную волатильность прибыли и среднесрочные деловые циклы в экономике в целом, и они думали, что это лучше отражает долгосрочную прибыльность фирмы.

Позднее Шиллер популяризировал 10-летнюю версию P / E Грэма и Додда как способ оценки фондового рынка.[2][6] В 2013 году Шиллер разделил Нобелевскую премию по экономике за свою работу по эмпирическому анализу цен на активы.

Использование при прогнозировании будущих доходов

Используя рыночные данные как из расчетных (1881–1956), так и из фактических (1957 г.) отчетов о прибылях и убытках из индекса S&P, Шиллер и Кэмпбелл обнаружили, что чем ниже CAPE, тем выше вероятная прибыль инвесторов от акций в следующие 20 лет. Среднее значение CAPE для 20-го века было 15,21; это соответствует средней годовой прибыли в течение следующих 20 лет около 6,6%. Значения CAPE выше этого значения дают соответствующую более низкую доходность, и наоборот. В 2014 году Шиллер выразил обеспокоенность тем, что преобладающий CAPE, превышающий 25, был «уровнем, который был превышен с 1881 года всего за три предыдущих периода: годы группировались примерно в 1929, 1999 и 2007 годах. За этими пиками последовали основные спады рынка» (ссылка 4) .

Однако взгляды Шиллера были раскритикованы как чрезмерно пессимистичные и основанные на первоначальном определении CAPE, которое не принимает во внимание недавние изменения в способах расчета доходов в соответствии с правилами бухгалтерского учета; анализ Джереми Сигел предполагает, что после учета результирующего смещения показатель CAPE недооценивает вероятную доходность капитала.[7]

Эта мера демонстрирует значительное количество изменений во времени и подвергается критике как «не всегда точная в определении рыночных вершин или оснований».[2] Одна из предлагаемых причин такого изменения во времени заключается в том, что CAPE не учитывает преобладающие безрисковые процентные ставки. Распространенный спор заключается в том, следует ли делить обратный коэффициент CAPE на доходность 10-летних казначейских облигаций.[8] Эта дискуссия вновь обрела популярность в 2014 году, когда коэффициент CAPE достиг рекордно высокого уровня в сочетании с исторически очень низкими ставками по 10-летним казначейским облигациям.

Высокий коэффициент CAPE был связан с фразой "иррациональное изобилие"и к одноименной книге Шиллера. После президента ФРС Алан Гринспен придумал этот термин в 1996 году, коэффициент CAPE достиг рекордного уровня во время пузыря доткомов 2000 года. Он также снова достиг исторически высокого уровня во время пузыря на рынке жилья вплоть до 2007 г., до краха великая рецессия.[9]

Критика

Коэффициент CAPE подвергся критике[кем?] разными способами, как описано ниже.[нужна цитата]

- Сегодня большинство предприятий сильно отличается от того, что было десять или даже пять лет назад. Они также работают на разных рынках с разными рыночными условиями, различными ситуациями регулирования и в разных странах. Розничная торговля, например, совсем другая, чем даже пять лет назад.[нужна цитата]

- Бухгалтерский учет сегодня отличается от бухгалтерского учета десять лет назад.[нужна цитата]

- Коэффициенты PE сегодня выше отчасти потому, что процентные ставки находятся в 40-летнем долгом нисходящем тренде. Причина нисходящего тренда в том, что для получения прибыли требуется больше денег, чем в прошлом (причины этого см. В № 4). Кроме того, центральные банки забрали большую часть предложения инвестиций с фиксированной ставкой, что привело к снижению процентных ставок. Более низкие скорости приводят к более высоким отношениям PE.[нужна цитата]

- Первое экономическое правило заключается в том, что цена является функцией спроса и предложения. Спрос на акции резко вырос. Намного больше денег нужно для инвестиций. За последние десять лет количество денег в паевых инвестиционных фондах, хедж-фондах, ETF, страховых компаниях, 401K и суверенных фондах резко возросло. Между тем предложение снизилось. В США значительно меньше акций, котирующихся на бирже, чем десять лет назад.[нужна цитата]

- Коэффициент CAPE не учитывает изменения дивидендной доходности, которая частично снизилась из-за более низких процентных ставок.[нужна цитата]

- Отношение CAPE частично используется для определения момента, когда следует вернуться к среднему значению. Однако среднее значение меняется. Кроме того, если бы вы ждали возврата к среднему значению, вы бы полностью пропустили два последних расширения.[нужна цитата]

CAPE для других фондовых рынков

Первоначально рассчитываемый для фондового рынка США, CAPE с тех пор был рассчитан для 15 других рынков.[10] Исследование Норберта Кеймлинга продемонстрировало, что такая же связь между CAPE и будущей доходностью капитала существует на всех изученных до сих пор фондовых рынках.[11] Это также предполагает, что сравнение значений CAPE может помочь в определении лучших рынков для будущей доходности акций за пределами рынка США.

Модифицированный CAPE для международных фондовых рынков

Основываясь на рекомендациях Кеймлинга о том, что одного CAPE недостаточно для прогнозирования долгосрочной доходности капитала для развивающихся стран, как это делается для развитых стран, Сайлеш С Радха изменил CAPE национального фондового рынка, объединив его с циклически скорректированным реальным обменным курсом (рассчитываемым так же, как и CAPE) страны и долгосрочными импульсами возврата цены (скорректированными с учетом инфляции) рынка, чтобы получить среднюю среднесрочные ожидания доходности капитала страны, выраженные как CY-M. CY-M - это сравнительный показатель, который можно использовать для определения опережающего роста капитала за пределами США в ближайшие шесть-восемь лет или около того. [12] Он также разработал информационную панель, отображающую временные ряды CY-M для всех стран, лежащих в основе индекса MSCI All Country World Index ex. США (ACWX) в www.countryselection.com/enhancedcape

Смотрите также

использованная литература

- ^ Эванс, Ричард (28 июня 2014 г.). "Super Isas здесь - худшее время для покупок?". Телеграф. Получено 4 июля 2014.

- ^ а б c «Коэффициент P / E 10». Инвестопедия. Получено 4 июля 2014.

- ^ «Цена с учетом 10-летней прибыли с поправкой на инфляцию». VectorGrader.com. Архивировано из оригинал 13 июля 2014 г.. Получено 4 июля 2014.

- ^ Шиллер Р. Тайна возвышенного роста фондового рынка Газета "Нью-Йорк Таймс 14 августа 2014 г.

- ^ Кэмпбелл и Шиллер. «Цены на акции, прибыль и ожидаемые дивиденды» (PDF). Получено 23 августа 2014.

- ^ Фабер, Меб (23 августа 2012 г.). «Глобальная ценность: построение торговых моделей с 10-летним CAPE». MebFaber.com. Получено 4 июля 2014.

- ^ Сигел, Джереми (2013-08-19). "Не верьте крестоносцам CAPE". The Financial Times.

- ^ Талли, Шон. "Точка данных, которая кричит о продаже". Удача. Получено 23 августа 2014.

- ^ «Коэффициент ПЭ Шиллера». www.multpl.com. Получено 23 августа 2014.

- ^ Коэффициенты оценки мировых фондовых рынков, Star Capital, Германия, июнь 2014 г.

- ^ Прогнозирование доходности фондового рынка с помощью Shiller CAPE, Кеймлинг, Н. Январь 2016 г.

- ^ Радха, Сайлеш. «Использование CAPE для прогнозирования доходности страны для разработки международного портфеля ротации страны». Журнал управления портфелем.