WikiDer > Федеральный резерв

Печать Федеральной резервной системы  Флаг Федеральной резервной системы | |

| Штаб-квартира | Здание Экклса, Вашингтон, округ Колумбия., НАС. |

|---|---|

| Учредил | 23 декабря 1913 г. |

| Владение | Контролируется частными банками-участниками, но никому не принадлежит.[1][2] |

| Правление | Совет управляющих |

| Стул | Джером Пауэлл |

| Заместитель председателя | Ричард Кларида |

| Центральный банк | Соединенные Штаты |

| Валюта | доллар США ДОЛЛАР США (ISO 4217) |

| Резервные требования | Никто[3] |

| Курс банка | 0.25%[4] |

| Целевая процентная ставка | От 0% до 0,25%[5] |

| Проценты по резервам | 0.10%[6] |

| Выплаченные проценты по избыточным резервам? | да |

| Интернет сайт | Федеральный резерв |

| Федеральный резерв | |

| Обзор агентства | |

| Юрисдикция | Федеральное правительство США |

| Детское агентство | |

| Ключевой документ | |

| Эта статья является частью серия на |

| Банковское дело в Соединенные Штаты |

|---|

Кредитование |

Портал США |

В Федеральная резервная система (также известный как Федеральный резерв или просто ФРС) это центральный банк система Соединенные Штаты Америки. Он был создан 23 декабря 1913 года с принятием Закон о Федеральной резервной системе, после серии финансовая паника (особенно паника 1907 года) привел к желанию централизованного контроля над денежной системой, чтобы облегчить финансовые кризисы.[список 1] На протяжении многих лет такие события, как Великая депрессия в 1930-х и Великая рецессия в течение 2000-х годов привели к расширению ролей и ответственности Федеральной резервной системы.[8][13][14]

В Конгресс США поставили три ключевые цели для денежно-кредитная политика в Законе о Федеральной резервной системе: максимальное увеличение занятости, стабилизация цен и смягчение долгосрочных процентных ставок.[15] Первые две цели иногда называют двойным мандатом Федеральной резервной системы.[16] Его обязанности расширились с годами, и в настоящее время он также включает надзор и регулирующие банки, поддержание стабильности финансовой системы и предоставление финансовых услуг депозитарные учреждения, правительство США и иностранные официальные учреждения.[17] ФРС также проводит исследования экономики и выпускает многочисленные публикации, такие как Бежевая книга и База данных FRED.

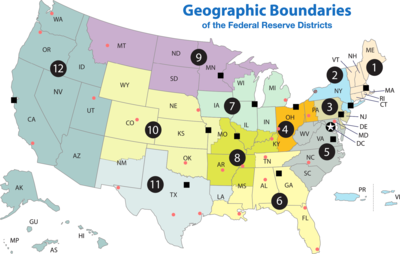

Федеральная резервная система состоит из нескольких уровней. Это регулируется президентский назначен совет управляющих или Совет Федерального Резерва (FRB). Двенадцать региональных Федеральные резервные банки, расположенные в городах по всей стране, регулируют и контролируют деятельность частных коммерческих банков.[18][19][20] Коммерческие банки, зарегистрированные на национальном уровне, должны владеть акциями Федерального резервного банка своего региона и могут избирать некоторых членов его правления. В Федеральный комитет по открытым рынкам (FOMC) устанавливает денежно-кредитную политику. Он состоит из всех семи членов совета управляющих и двенадцати региональных президентов Федерального резервного банка, хотя только пять президентов банков голосуют одновременно (президент Федерального резерва Нью-Йорка и четыре других, которые меняются сроком на один год). Также существуют различные консультативные советы. Таким образом, Федеральная резервная система имеет как государственные, так и частные компоненты.[список 2] Он имеет уникальную структуру среди центральных банков, а также необычен тем, что Министерство финансов США, организация за пределами центрального банка, печатает валюта использовал.[25]

Федеральное правительство устанавливает зарплаты семи управляющих советом директоров, и оно получает всю годовую прибыль системы после дивиденды по капитальным вложениям банков-членов выплачиваются и поддерживается положительное сальдо счета. В 2015 году Федеральная резервная система получила чистую прибыль в размере 100,2 млрд долларов и перевела 97,7 млрд долларов в Казначейство США.[26] Несмотря на то, что Федеральная резервная система является инструментом правительства США, Федеральная резервная система считает себя «независимым центральным банком, поскольку его решения в области денежно-кредитной политики не должны утверждаться президентом или кем-либо еще в исполнительной или законодательной ветвях власти, она не получает финансирования. назначаются Конгрессом, а срок полномочий членов совета управляющих охватывает несколько президентских сроков и полномочий Конгресса ».[27]

Цель

Основной заявленной мотивацией для создания Федеральной резервной системы было решение банковская паника.[8] Другие цели указаны в Закон о Федеральной резервной системе, например, "предоставить эластичную валюту, чтобы позволить средства переучета вексель, чтобы установить более эффективный надзор за банковской деятельностью в Соединенных Штатах и для других целей ".[28] До основания Федеральной резервной системы США пережили несколько финансовых кризисов. Особенно серьезный кризис 1907 года побудил Конгресс принять Закон о Федеральной резервной системе в 1913 году. Сегодня Федеральная резервная система несет ответственность помимо стабилизации финансовой системы.[29]

Текущие функции Федеральной резервной системы включают:[17][29]

- Для решения проблемы банковская паника

- Чтобы служить Центральный банк для США

- Обеспечить баланс между частными интересами банков и централизованной ответственностью правительства.

- Для надзора и регулирования банковских учреждений

- Для защиты кредитных прав потребителей

- Для управления национальным денежная масса через денежно-кредитная политика для достижения иногда противоречивых целей

- Для поддержания стабильности финансовой системы и сдерживания системный риск на финансовых рынках

- Предоставлять финансовые услуги депозитным учреждениям, правительству США и иностранным официальным учреждениям, в том числе играть важную роль в работе платежной системы страны.

- Для облегчения обмена платежами между регионами

- Для удовлетворения потребностей в местной ликвидности

- Для укрепления позиций США в мировой экономике

Решение проблемы банковской паники

Банковские учреждения в Соединенных Штатах обязаны хранить резервы - «суммы в валюте и депозиты в других банках» - равные лишь части суммы обязательств банка по депозитам перед клиентами. Эта практика называется банковское дело с частичным резервированием. В результате банки обычно инвестируют большую часть средств, полученных от вкладчиков. В редких случаях слишком много клиентов банка снимут свои сбережения, и банку потребуется помощь другого учреждения для продолжения работы; это называется банковский бег. Банки могут привести к множеству социальных и экономических проблем. Федеральная резервная система была задумана как попытка предотвратить или свести к минимуму случаи массового изъятия средств из банков и, возможно, действовать как кредитор последней инстанции когда происходит набег на банк. Многие экономисты, вслед за Нобелевская лауреат Милтон Фридман, полагают, что Федеральная резервная система необоснованно отказала в ссуде мелким банкам во время массового набега на них в 1929 году; Фридман утверждал, что это способствовало Великая депрессия.[31][32][33]

Проверить клиринговую систему

Потому что некоторые банки отказались Чисто чеков от некоторых других банков во время экономической неопределенности, в Федеральной резервной системе была создана система чек-клиринга. Это кратко описано в Федеральная резервная система — Цели и функции следующее:[34]

Создав Федеральную резервную систему, Конгресс намеревался устранить серьезные финансовые кризисы, которые периодически охватили страну, особенно финансовую панику, которая произошла в 1907 году. Во время этого эпизода платежи были прерваны по всей стране, поскольку многие банки и расчетные палаты отказались четкие чеки, выписанные на некоторые другие банки, практика, которая способствовала банкротству в остальном платежеспособных банков. Для решения этих проблем Конгресс предоставил Федеральной резервной системе полномочия на создание общенациональной системы чек-клиринга. Таким образом, система должна была предоставить не только эластичную валюту - «то есть валюту, размер которой будет увеличиваться или уменьшаться в зависимости от экономических условий», - но также эффективную и справедливую систему взимания чеков.

Кредитор последней инстанции

В Соединенных Штатах Федеральная резервная система служит кредитор последней инстанции тем учреждениям, которые не могут получить кредит в другом месте и крах которых имел бы серьезные последствия для экономики. Он взял на себя эту роль от "клиринговых палат" частного сектора, которые действовали во время Эра свободного банковского дела; будь то государственные или частные, наличие ликвидности было предназначено для предотвращения массового изъятия средств из банков.[35][36]

Колебания

Через его окно скидок и кредитные операции. Резервные банки предоставляют банкам ликвидность для удовлетворения краткосрочных потребностей, возникающих в результате сезонных колебаний депозитов или неожиданного снятия средств. Долгосрочная ликвидность также может быть предоставлена в исключительных случаях. Ставка, которую ФРС взимает с банков за эти ссуды, называется учетной ставкой (официально это ставка первичного кредита).

Выдавая эти ссуды, ФРС служит буфером против неожиданных повседневных колебаний спроса и предложения на резервы. Это способствует эффективному функционированию банковской системы, снижает давление на рынке резервов и снижает степень неожиданных колебаний процентных ставок.[37] Например, 16 сентября 2008 года Совет Федеральной резервной системы разрешил предоставить ссуду в размере 85 миллиардов долларов, чтобы предотвратить банкротство международного страхового гиганта. Американская международная группа (AIG).[38][39]

Центральный банк

В своей роли Центральный банк В Соединенных Штатах ФРС выступает в роли банка банкира и банка правительства. Как банк банкира, он помогает обеспечить безопасность и эффективность платежной системы. Как государственный банк или фискальный агент, ФРС обрабатывает различные финансовые транзакции на триллионы долларов. Так же, как физическое лицо может иметь счет в банке, Казначейство США ведет текущий счет в Федеральной резервной системе, через который обрабатываются входящие федеральные налоговые депозиты и исходящие правительственные платежи. В рамках этих сервисных отношений ФРС продает и выкупает Государственные ценные бумаги США такие как сберегательные облигации и казначейские векселя, ноты и облигации. Это также вызывает монета и бумажная валюта. Казначейство США через Бюро монетного двора и Бюро гравировки и печатифактически производит денежную массу страны и, по сути, продает бумажную валюту Федеральным резервным банкам по себестоимости, а монеты - по номинальной стоимости. Затем Федеральные резервные банки различными способами распределяют его среди других финансовых учреждений.[40] Вовремя Отчетный год В 2013 году Бюро гравировки и печати доставило 6,6 млрд банкнот по средней цене 5,0 центов за банкноту.[41][42]

Федеральные фонды

Федеральные фонды - это резервные остатки (также называемые Депозиты Федеральной резервной системы), которые частные банки хранят в своем местном Федеральном резервном банке.[43][44] Эти балансы являются одноименными резервами Федеральной резервной системы. Целью хранения средств в Федеральном резервном банке является создание механизма, позволяющего частным банкам ссужать средства друг другу. Этот рынок средств играет важную роль в Федеральной резервной системе, поскольку именно он вдохновил ее на название и используется в качестве основы для денежно-кредитной политики. Денежно-кредитная политика осуществляется отчасти за счет влияния на размер процентов, взимаемых частными банками друг с друга за предоставление этих средств.

Счета федерального резерва содержат федеральный резервный кредит, который может быть конвертирован в банкноты федерального резерва. Частные банки сохраняют свои банковские резервы в федеральных резервных счетах.

Банковское регулирование

Федеральная резервная система регулирует частные банки. Система была разработана на основе компромисса между конкурирующими философиями приватизации и государственного регулирования. В 2006 г. Дональд Л. КонЗаместитель председателя совета управляющих подытожил историю этого компромисса:[45]

Аграрные и прогрессивные интересы, возглавляемые Уильямом Дженнингсом Брайаном, отдавали предпочтение центральному банку под общественным, а не банковским контролем. Но подавляющее большинство банкиров страны, обеспокоенных вмешательством правительства в банковский бизнес, выступали против структуры центрального банка, управляемой политическими назначенцами. Закон, который в конечном итоге принял Конгресс в 1913 году, отражал упорную борьбу за баланс между этими двумя конкурирующими взглядами и создал гибридная государственно-частная, централизованно-децентрализованная структура, которую мы имеем сегодня.

Баланс между частными интересами и государством также можно увидеть в структуре системы. Частные банки избирают членов совета директоров своего регионального Федерального резервного банка, а члены совета управляющих выбирают Президент США и подтверждено Сенат.

Государственное регулирование и надзор

Закон об аудите Федерального банковского агентства, принятый в 1978 году как публичный закон 95-320 и 31 U.S.C. Раздел 714 устанавливает, что совет управляющих Федеральной резервной системы и Федеральные резервные банки могут проверяться Счетная палата правительства (GAO).[46]

GAO имеет право проверять обработку чеков, хранение и отгрузку валюты, а также некоторые регулирующие и банковские функции проверки, однако существуют ограничения на то, что GAO может проверять. В соответствии с Законом об аудите Федерального банковского агентства, 31 U.S.C. раздел 714 (b), аудит Совета управляющих Федеральной резервной системы и банков Федеральной резервной системы не включает (1) операции с иностранным центральным банком, правительством или не частной международной финансовой организацией; (2) обсуждения, решения или действия по вопросам денежно-кредитной политики; (3) сделки, совершаемые под руководством Федерального комитета по открытым рынкам; или (4) часть обсуждения или общения между членами совета управляющих и должностными лицами и служащими Федеральной резервной системы или между ними по вопросам (1), (2) или (3). См. Аудиты Федеральной резервной системы: Ограничения доступа GAO (GAO / T-GGD-94-44), заявление Чарльза А. Боушера.[47]

Совет управляющих Федеральной резервной системы имеет ряд надзорных и регулирующих функций в банковской системе США, но не полностью. Общее описание типов регулирования и надзора, задействованных в банковской системе США, дает Федеральная резервная система:[48]

Совет также играет важную роль в надзоре и регулировании банковской системы США. Он имеет надзорные функции за государственными банками.[49] которые являются членами Федеральной резервной системы, банковские холдинговые компании (компании, контролирующие банки), зарубежная деятельность банков-членов, деятельность иностранных банков в США и Edge Act и "договорные корпорации" (учреждения ограниченного назначения, которые занимаются иностранным банковским бизнесом). Совет директоров и в соответствии с делегированными полномочиями Федеральные резервные банки контролируют приблизительно 900 банков-членов государства и 5000 банковских холдинговых компаний. Другие федеральные агентства также служат в качестве основных федеральных органов надзора за коммерческими банками; то Управление валютного контролера контролирует национальные банки, а Федеральная корпорация страхования вкладов контролирует государственные банки которые не являются членами Федеральной резервной системы.

Некоторые правила, изданные Правлением, применяются ко всей банковской отрасли, тогда как другие применяются только к банкам-членам, то есть государственные банки которые решили присоединиться к Федеральной резервной системе и национальным банкам, которые по закону должны быть участниками системы. Совет также издает постановления о выполнении основных федеральных законов, регулирующих защита потребительского кредита, такой как Правда в кредитовании, Равные кредитные возможности, и Закон о раскрытии информации о жилищной ипотеке. Многие из этих положений о защите прав потребителей применяются к различным кредиторам за пределами банковского сектора, а также к банкам.

Члены Совета управляющих находятся в постоянном контакте с другими политиками в правительстве. Они часто дают показания перед комитеты конгресса по экономике, денежно-кредитная политика, банковский надзор и регулирование, защита потребительского кредита, финансовые рынки, и другие вопросы.

Правление поддерживает регулярные контакты с членами Президентского Совет экономических консультантов и другие ключевые экономические деятели. Председатель также время от времени встречается с Президент США и регулярно встречается с Секретарь казначейства. У председателя есть официальные обязанности и на международной арене.

Существует очень прочный экономический консенсус в пользу независимости от политического влияния.[50]

Регуляторные и надзорные обязанности

Совет директоров каждого округа Федерального резервного банка также имеет регулирующие и надзорные функции. Если совет директоров окружного банка пришел к выводу, что банк-участник работает или ведет себя плохо, он сообщит об этом совету управляющих. Эта политика описана в Кодексе США:[51]

Каждый Федеральный резервный банк должен информировать себя об общем характере и суммах ссуд и инвестиций своих банков-членов с целью установления того, не используется ли ненадлежащее использование банковского кредита для спекулятивного ношения или торговли ценными бумагами, недвижимостью, или товаров, или для любых других целей, несовместимых с поддержанием нормальных условий кредитования; и при определении того, предоставлять ли авансы, переучеты или другие условия кредита или отказать в них, Федеральный резервный банк должен учитывать такую информацию. Председатель Федерального резервного банка должен сообщать Совету управляющих Федеральной резервной системы о любом таком ненадлежащем использовании банковского кредита любым банком-участником вместе со своей рекомендацией. Каждый раз, когда, по мнению Совета управляющих Федеральной резервной системы, какой-либо банк-член неправомерно использует банковский кредит, Совет может по своему усмотрению после разумного уведомления и возможности проведения слушания приостановить деятельность такого банка. использование кредитных линий Федеральной резервной системы и может прекратить такое приостановление или может время от времени продлевать его.

Национальная платежная система

Федеральная резервная система играет важную роль в платежной системе США. Двенадцать Федеральных резервных банков предоставляют банковские услуги депозитным учреждениям и федеральному правительству. Депозитарным учреждениям они ведут счета и предоставляют различные платежные услуги, включая сбор чеков, электронные переводы средств, а также распространение и получение валюты и монет. Для федерального правительства резервные банки действуют как налоговые агенты, выплачивая казначейские чеки; обработка электронных платежей; а также выпуск, перевод и погашение государственных ценных бумаг США.[52]

в Закон о дерегулировании депозитных учреждений и денежно-кредитном контроле в 1980 году Конгресс подтвердил, что Федеральная резервная система должна способствовать созданию эффективной общенациональной платежной системы. Закон обязывает все депозитарные учреждения, а не только коммерческие банки-члены, соблюдать резервные требования и предоставляет им равный доступ к платежным услугам Резервного банка. Федеральная резервная система играет роль в национальных системах розничных и оптовых платежей, предоставляя финансовые услуги депозитным учреждениям. Розничные платежи, как правило, производятся на относительно небольшие суммы в долларах и часто связаны с розничными клиентами депозитного учреждения - физическими лицами и малыми предприятиями. Розничные услуги Резервных банков включают в себя распространение валюты и монет, сбор чеков и электронный перевод средств через автоматизированную клиринговую систему. Напротив, оптовые платежи обычно производятся на крупные суммы в долларах и часто вовлекают крупных корпоративных клиентов или контрагентов депозитного учреждения, включая другие финансовые учреждения. Оптовые услуги Резервных банков включают в себя электронные переводы средств через Служба денежных средств Fedwire и перевод ценных бумаг, выпущенных правительством США, его агентствами и некоторыми другими организациями через Службу ценных бумаг Fedwire.

Структура

Федеральная резервная система имеет «уникальную государственную и частную структуру».[53] и описывается как "независимый в правительстве" скорее, чем "независимый от правительства".[54] Система не требует государственного финансирования, а ее полномочия и цель определяются Закон о Федеральной резервной системе, который был принят Конгрессом в 1913 году и может быть изменен или отменен Конгрессом.[55] Четыре основных компонента Федеральной резервной системы: (1) совет управляющих, (2) Федеральный комитет открытого рынка, (3) двенадцать региональных федеральных резервных банков и (4) банки-члены по всей стране.

Совет управляющих

Совет управляющих, состоящий из семи человек, представляет собой крупное федеральное агентство, которое осуществляет надзор за бизнесом, проверяя национальные банки.[56]:12,15 Он отвечает за надзор за 12 окружными резервными банками и определение национальной денежно-кредитной политики. Он также контролирует и регулирует банковскую систему США в целом.[57]Губернаторы назначаются Президент США и подтверждено Сенат на срок до 14 лет.[37] Один срок начинается каждые два года, 1 февраля четных лет, и члены, отбывающие полный срок, не могут быть повторно назначены на второй срок.[58] «[U] По истечении срока их полномочий члены Совета продолжают исполнять свои обязанности до тех пор, пока их преемники не будут назначены и не будут соответствовать требованиям». Закон предусматривает снятие члена правления президентом "по уважительной причине".[59] Правление обязано представлять ежегодный отчет о деятельности спикеру Палаты представителей США.

Председатель и заместитель председателя совета управляющих назначаются президент из числа действующих губернаторов. Оба они избираются на четырехлетний срок и могут быть повторно назначены столько раз, сколько пожелает президент, до истечения срока их полномочий в совете управляющих.[60]

Список членов совета управляющих

В настоящее время в состав совета управляющих входят:[58]

| Портрет | Губернатор | Партия | Срок начала | Срок истекает |

|---|---|---|---|---|

| Джей Пауэлл (Стул) | Республиканец | 5 февраля 2018 г. (как председатель) | 5 февраля 2022 г. (как председатель) |

| 25 мая 2012 г. (как губернатор) 16 июня 2014 г. (повторное назначение) | 31 января 2028 г. (как губернатор) | |||

| Ричард Кларида (Заместитель председателя) | Республиканец | 17 сентября 2018 г. (как заместитель председателя) | 17 сентября 2022 г. (как заместитель председателя) |

| 17 сентября 2018 г. (как губернатор) | 31 января 2022 г. (как губернатор) | |||

| Рэнди Куорлз (Вице-председатель по надзору) | Республиканец | 13 октября 2017 г. (в качестве заместителя председателя по надзору) | 13 октября 2021 г. (в качестве заместителя председателя по надзору) |

| 13 октября 2017 г. (как губернатор) 17 июля 2018 г. (повторное назначение) | 31 января 2032 г. (как губернатор) | |||

| Лаэль Брейнард | Демократичный | 16 июня 2014 г. | 31 января 2026 г. |

| Мики Боуман | Республиканец | 26 ноября 2018 г. 1 февраля 2020 г. (повторное назначение) | 31 января 2034 г. |

| Вакантный | 31 января 2024 г. | |||

| Вакантный | 31 января 2030 г. |

Выдвижения, подтверждения и отставки

В конце декабря 2011 г. Барак Обама назначен Джереми С. Стейн, а Гарвардский университет профессор финансов и Демократ, и Джером Пауэлл, ранее из Диллон Рид, Bankers Trust[61] и Группа Карлайл[62] и Республиканец. У обоих кандидатов также есть Казначейство опыт работы в Обаме и Джордж Х. У. Буш администрации соответственно.[61]

"Представители администрации Обамы [перегруппировались], чтобы определить кандидатов от ФРС после того, как Питер Даймонд, лауреат Нобелевской премии по экономике, снял свою кандидатуру в совет директоров в июне [2011 года] из-за оппозиции республиканцев. Ричард Кларида, потенциальный кандидат, который был чиновником казначейства при Джордж Бушсняты с рассмотрения в августе [2011 года] », - отмечается в одном отчете о декабрьских номинациях.[63] Два других кандидата Обамы в 2011 году, Джанет Йеллен и Сара Блум Раскин,[64] были подтверждены в сентябре.[65] Одна из вакансий была создана в 2011 году с отставкой Кевин Уорш, который вступил в должность в 2006 году, чтобы заполнить неистекший срок, заканчивающийся 31 января 2018 года, и подал в отставку с 31 марта 2011 года.[66][67] В марте 2012 г. сенатор США Дэвид Виттер (р, ЛА) сказал, что будет выступать против выдвижения Обамы Штейна и Пауэлла, что ослабило надежды на одобрение в ближайшем будущем.[68] Тем не менее, лидеры Сената достигли соглашения, проложив путь для положительного голосования по двум кандидатам в мае 2012 года и доведя правление до полного состава впервые с 2006 года.[69] со службой Герцога после окончания срока. Позже, 6 января 2014 года, Сенат США подтвердил кандидатуру Йеллен на пост председателя Совета управляющих Федеральной резервной системы; она была первой женщиной, занявшей эту должность.[70] Впоследствии президент Обама назначил Стэнли Фишер заменить Йеллен на посту заместителя председателя.[71]

В апреле 2014 года Штейн объявил, что уезжает, чтобы вернуться в Гарвард 28 мая, и до конца срока его полномочий осталось четыре года. На момент объявления FOMC "уже выбыл из трех членов, поскольку он ожидает утверждения Сенатом ... Фишера и Лаэль Брейнард, и поскольку [президент] Обама еще не назвал замену ... Герцогу. ... Пауэлл все еще служит, ожидая подтверждения на второй срок ".[72]

Аллан Р. Лэндон, бывший президент и генеральный директор Банк Гавайевбыл номинирован в совет в начале 2015 года президентом Обамой.[73]

В июле 2015 года президент Обама назначил университет Мичигана экономист Кэтрин М. Домингес заполнить вторую вакансию на доске. Сенат еще не принял решение об утверждении Лэндона ко времени второго выдвижения.[74]

Даниэль Тарулло подал заявление об уходе из совета директоров 10 февраля 2017 г., вступившим в силу примерно 5 апреля 2017 г.[75]

Федеральный комитет по открытым рынкам

Федеральный комитет по открытым рынкам (FOMC) состоит из 12 членов, 7 из которых входят в совет управляющих и 5 - из президентов региональных Федеральных резервных банков. FOMC наблюдает и устанавливает политику в отношении операции на открытом рынке, главный инструмент национальной денежно-кредитной политики. Эти операции влияют на размер остатков Федеральной резервной системы, доступных депозитным учреждениям, тем самым влияя на общие денежно-кредитные условия. FOMC также управляет операциями, проводимыми Федеральной резервной системой на валютных рынках. FOMC должен достичь консенсуса по всем решениям. Президент Федерального резервного банка Нью-Йорка является постоянным членом FOMC; президенты других банков меняют членство с интервалом в два и три года. Все президенты региональных резервных банков вносят свой вклад в оценку комитетом экономики и вариантов политики, но только пять президентов, которые в то время являются членами FOMC, голосуют за политические решения. FOMC определяет свою внутреннюю организацию и, по традиции, избирает председателя совета управляющих в качестве своего председателя и президента Федерального резервного банка Нью-Йорка в качестве его заместителя. Официальные встречи обычно проводятся восемь раз в год в Вашингтоне, округ Колумбия. Президенты резервных банков без права голоса также участвуют в обсуждениях и обсуждениях Комитета. FOMC обычно собирается восемь раз в год для проведения телефонных консультаций, а при необходимости проводятся другие встречи.[76]

Среди экономистов существует очень сильный консенсус против политизации FOMC.[50]

Федеральный консультативный совет

Федеральный консультативный совет, состоящий из двенадцати представителей банковского сектора, консультирует совет по всем вопросам, входящим в его компетенцию.

Федеральные резервные банки

Существует 12 Федеральных резервных банков, каждый из которых отвечает за банки-участники, расположенные в своем округе. Они расположены в Бостон, Нью-Йорк, Филадельфия, Кливленд, Ричмонд, Атланта, Чикаго, Святой Луи, Миннеаполис, Канзас-Сити, Даллас, и Сан-Франциско. Размер каждого округа был установлен на основе распределения населения Соединенных Штатов, когда был принят Закон о Федеральной резервной системе.

Устав и организация каждого Федерального резервного банка устанавливаются законом и не могут быть изменены банками-членами. Однако банки-участники избирают шесть из девяти членов советов директоров Федеральных резервных банков.[37][77]

У каждого регионального банка есть президент, который является главным исполнительным директором их банка. Президент каждого регионального Резервного банка назначается советом директоров своего банка, но назначение зависит от утверждения советом управляющих. Президенты избираются на пятилетний срок и могут быть назначены повторно.[78]

Правление каждого регионального банка состоит из девяти членов. Члены делятся на три класса: A, B и C. В каждом классе по три члена правления. Члены класса A выбираются акционерами регионального банка и предназначены для представления интересов банков-участников. Банки-участники делятся на три категории: крупные, средние и мелкие. Каждая категория выбирает одного из трех членов правления класса А. Члены совета директоров класса B также назначаются региональными банками, но члены совета директоров класса B должны представлять интересы общества. Наконец, члены совета директоров класса C назначаются советом управляющих и также призваны представлять интересы общественности.[79]

Правовой статус региональных федеральных резервных банков

Федеральные резервные банки имеют промежуточный правовой статус с некоторыми характеристиками частных корпораций и некоторыми характеристиками государственных федеральных агентств. Соединенные Штаты заинтересованы в Федеральных резервных банках как в освобожденных от налогов учреждениях, созданных на федеральном уровне, прибыль которых принадлежит федеральному правительству, но эта доля не является собственностью.[80] В Льюис против Соединенных Штатов,[81] то Апелляционный суд США девятого округа заявил, что: «Резервные банки не являются федеральными инструментами для целей FTCA [ Федеральный закон о судебных исках], но являются независимыми, частными и контролируемыми местными корпорациями ». Однако в заключении говорилось, что« Резервные банки должным образом считались федеральными инструментами для некоторых целей ». Скотт против Федерального резервного банка Канзас-Сити,[80] в котором проводится различие между Федеральными резервными банками, которые являются учреждениями, созданными на федеральном уровне, и советом управляющих, который является федеральным агентством.

Что касается структурных отношений между двенадцатью Федеральными резервными банками и различными коммерческими банками (членами), профессор политологии Майкл Д. Рейган написал, что:[82]

... "владение" резервными банками коммерческими банками символично; они не осуществляют проприетарный контроль, связанный с концепцией владения, или доли, помимо установленных законом дивидендов, в «прибыли» Резервного банка. ... Таким образом, владение банками и выборы на базе не имеют существенного значения, несмотря на внешнюю видимость контроля со стороны частных банков, создаваемого официальным соглашением.

Однако, вопреки мнению некоторых наблюдателей, Федеральные резервные банки функционируют больше как государственные учреждения, чем как частные, и Федеральная резервная система никому «не принадлежит».[83] Корпоративные банки с акциями Федеральной резервной системы не получают прибыли, поскольку их чистая прибыль Резервного банка переводится в Казначейство США.[83]

Банки-участники

Банк-участник является частным учреждением и владеет акциями регионального Федерального резервного банка. Все зарегистрированные на национальном уровне банки держат акции в одном из Федеральных резервных банков. Банки, зарегистрированные государством, могут стать членами (и иметь акции в своем региональном Федеральном резервном банке) при соблюдении определенных стандартов.

Размер акций, которыми должен владеть банк-член, равен 3% его совокупного капитала и излишка.[84][85] Однако владение акциями в Федеральном резервном банке не похоже на владение акциями публичной компании. Эти акции не могут быть проданы или проданы, и банки-участники не контролируют Федеральный резервный банк в результате владения этими акциями. От своего регионального банка банки-участники с активами 10 миллиардов долларов или меньше получают дивиденды в размере 6%, в то время как банки-члены с активами более 10 миллиардов долларов получают меньшую из них - 6% или текущую ставку 10-летнего аукциона казначейства.[86] Остальная часть прибыли региональных федеральных резервных банков передается Министерство финансов США. В 2015 году Федеральные резервные банки получили прибыль в размере 100,2 миллиарда долларов и распределили 2,5 миллиарда долларов в виде дивидендов между банками-членами, а также вернули 97,7 миллиарда долларов в Казначейство США.[26]

Около 38% банков США являются членами их регионального Федерального резервного банка.[87][88]

Подотчетность

Внешний аудитор, выбранный комитетом по аудиту Федеральной резервной системы, регулярно проверяет Совет управляющих и Федеральные резервные банки. GAO проведет аудит некоторых действий Совета управляющих. Эти аудиторские проверки не охватывают «большинство действий или решений ФРС по денежно-кредитной политике, включая кредитование дисконтного окна (прямые ссуды финансовым учреждениям), операции на открытом рынке и любые другие операции, совершаемые под руководством Федерального комитета по открытым рынкам» ... [и не может аудит GAO] «отношения с иностранными правительствами и другими центральными банками».[89]

Годовая и квартальная финансовая отчетность, подготовленная Федеральной резервной системой, соответствует принципам бухгалтерского учета, установленным Советом Федеральной резервной системы, и не соответствует общепринятым принципам бухгалтерского учета (GAAP) или государственным стандартам учета затрат (CAS). Стандарты финансовой отчетности определены в Руководстве по финансовому учету для Федеральных резервных банков.[90] Стандарты учета затрат определены в Руководстве по системе планирования и контроля.[90] По состоянию на 27 августа 2012 г.[Обновить]Совет директоров Федеральной резервной системы ежеквартально публикует неаудированные финансовые отчеты для банков Федеральной резервной системы.[91]

7 ноября 2008 г., Bloomberg L.P. Новости принесены судебный процесс против совета управляющих Федеральной резервной системы, чтобы заставить совет раскрыть личности фирм, для которых он предоставил гарантии во время финансовый кризис 2007–2008 гг..[92] Bloomberg, L.P. выиграла в суде первой инстанции[93] и апелляции ФРС были отклонены как на Апелляционный суд США второго округа и Верховный суд США. Данные были опубликованы 31 марта 2011 года.[94][95]

Денежно-кредитная политика

Период, термин "денежно-кредитная политика"относится к действиям, предпринимаемым центральным банком, таким как Федеральная резервная система, с целью повлиять на доступность и стоимость денег и кредита для содействия достижению национальных экономических целей. То, что происходит с деньгами и кредитом, влияет на процентные ставки (стоимость кредита) и производительность экономики. Закон о Федеральной резервной системе 1913 г. дал Федеральной резервной системе право определять денежно-кредитную политику в Соединенных Штатах.[96][97]

Межбанковское кредитование

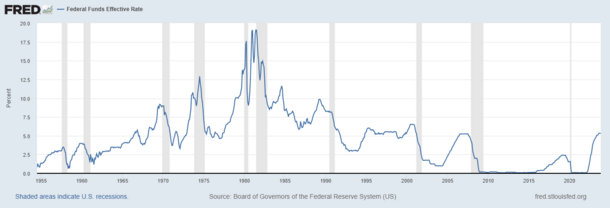

Федеральная резервная система устанавливает денежно-кредитную политику, влияя на ставка по федеральным фондам, которая представляет собой ставку межбанковского кредитования избыточные резервы. Ставка, которую банки взимают друг с друга по этим кредитам, определяется в межбанковский рынок а Федеральный резерв влияет на эту ставку с помощью трех «инструментов» денежно-кредитной политики, описанных в Инструменты раздел ниже. Ставка по федеральным фондам - это краткосрочная процентная ставка, на которой фокусируется FOMC, которая влияет на долгосрочные процентные ставки по всей экономике. Федеральная резервная система подвела итоги своей денежно-кредитной политики в 2005 году:

Федеральная резервная система реализует денежно-кредитную политику США, влияя на условия на рынке остатков, которые депозитные учреждения хранят в Федеральных резервных банках ... операции на открытом рынкеУстановив резервные требования, разрешив депозитарным учреждениям держать клиринговые балансы по контрактам и предоставив кредит через свое дисконтное окно, Федеральная резервная система осуществляет значительный контроль над спросом и предложением остатков на счетах Федеральной резервной системы и ставкой по федеральным фондам. Контролируя ставку по федеральным фондам, Федеральная резервная система способна поддерживать финансовые и денежно-кредитные условия в соответствии с целями своей денежно-кредитной политики.[98]

Влияние на количество резервов, которые банки использовали для предоставления ссуд, влияет на экономику. Меры политики, которые увеличивают резервы банковской системы, поощряют кредитование по более низким процентным ставкам, тем самым стимулируя рост денег, кредита и экономики. Действия политики, поглощающие резервы, работают в противоположном направлении. Задача ФРС состоит в том, чтобы предоставить достаточно резервов для поддержки достаточного количества денег и кредита, избегая излишков, которые приводят к инфляции и нехватке, подавляющей экономический рост.[99]

Инструменты

Существует три основных инструмента денежно-кредитной политики, которые Федеральная резервная система использует для воздействия на размер резервов в частных банках:[96]

| Инструмент | Описание |

|---|---|

| Операции на открытом рынке | Покупка и продажа ценных бумаг Казначейства США и федеральных агентств - главный инструмент Федеральной резервной системы для реализации денежно-кредитной политики. Цели Федеральной резервной системы в отношении операций на открытом рынке менялись с годами. В течение 1980-х годов акцент постепенно смещался в сторону достижения определенного уровня ставка по федеральным фондам (ставка, по которой банки взимают друг с друга ссуды овернайт из федеральных фондов, которые представляют собой резервы банков в ФРС), процесс, который в основном завершился к концу десятилетия.[100] |

| Учетная ставка | Процентная ставка, взимаемая с коммерческих банков и других депозитных учреждений по кредитам, которые они получают от кредитной линии своего регионального Федерального резервного банка Bank - окно скидок.[101] |

| Резервные требования | Сумма средств, которую депозитарное учреждение должно держать в резерве под определенные обязательства по депозитам.[102] |

Ставка по федеральным фондам и операции на открытом рынке

Федеральная резервная система реализует денежно-кредитная политика в основном за счет нацеливания ставка по федеральным фондам. Это процентная ставка банки взимают друг с друга ссуды овернайт федеральные фонды, которые представляют собой резервы банков в ФРС. Эта ставка фактически определяется рынком и прямо не предписывается ФРС. Поэтому ФРС пытается привести эффективную ставку по федеральным фондам в соответствие с целевой ставкой, добавляя или вычитая денежную массу посредством операций на открытом рынке. Федеральная резервная система обычно корректирует целевую ставку по федеральным фондам на 0,25% или 0,50% за раз.

Операции на открытом рынке позволяют Федеральной резервной системе увеличивать или уменьшать количество денег в банковской системе по мере необходимости для уравновешивания двойных мандатов Федеральной резервной системы. Операции на открытом рынке осуществляются путем продажи и покупки Безопасность казначейства США, иногда называемые «казначейскими векселями» или, более неофициально, «казначейскими векселями» или «казначейскими векселями». Федеральная резервная система покупает казначейские векселя у своих первичных дилеров. Покупка этих ценных бумаг влияет на процентную ставку по федеральным фондам, поскольку первичные дилеры имеют счета в депозитных учреждениях.[103]

Веб-сайт Федеральной резервной системы по вопросам образования описывает операции на открытом рынке следующим образом:[97]

Операции на открытом рынке включают покупку и продажу государственных ценных бумаг США (федеральных агентств и обеспеченных ипотекой). Термин «открытый рынок» означает, что ФРС не решает самостоятельно, с какими дилерами по ценным бумагам она будет вести дела в конкретный день. Скорее, выбор вытекает из «открытого рынка», на котором различные дилеры по ценным бумагам, с которыми работает ФРС, - «первичные дилеры» - «конкурируют на основе цены». Операции на открытом рынке являются гибкими и поэтому являются наиболее часто используемым инструментом денежно-кредитной политики.

Операции на открытом рынке - это основной инструмент, используемый для регулирования предложения банковских резервов. Этот инструмент состоит из покупок и продаж финансовых инструментов Федеральной резервной системой, обычно ценных бумаг, выпущенных Казначейством США, федеральными агентствами и предприятиями, спонсируемыми государством. Операции на открытом рынке осуществляются отделом внутренней торговли Федерального резервного банка Нью-Йорка под руководством FOMC. Сделки совершаются с первичными дилерами.

Цель ФРС в торговле ценными бумагами - повлиять на ставку по федеральным фондам, ставку, по которой банки занимают резервы друг у друга. Когда ФРС хочет увеличить резервы, она покупает ценные бумаги и оплачивает их, делая депозит на счет, открытый в ФРС банком первичного дилера. Когда ФРС хочет сократить резервы, она продает ценные бумаги и собирает деньги с этих счетов. В большинстве случаев ФРС не хочет постоянно увеличивать или уменьшать резервы, поэтому обычно проводит операции, отмененные в течение дня или двух. Это означает, что сегодняшняя закачка резерва может быть прекращена завтра утром, но через несколько часов возобновлена на каком-то уровне. Эти краткосрочные сделки называются соглашениями репо (РЕПО) - дилер продает ФРС ценную бумагу и соглашается выкупить ее обратно позднее.

Договоры обратного выкупа

Чтобы сгладить временные или циклические изменения в денежной массе, отдел занимается договоры обратного выкупа (РЕПО) со своими первичными дилерами. Репо - это, по сути, краткосрочное кредитование ФРС под обеспечение. В день транзакции ФРС размещает деньги в первичный дилер резервный счет и получает обещанные ценные бумаги как залог. Когда срок сделки наступает, процесс разворачивается: ФРС возвращает обеспечение и взимает первичный дилерРезервный счет для основной суммы и начисленных процентов. Срок репо (время между расчетом и погашением) может варьироваться от 1 дня (называемое репо овернайт) до 65 дней.[104]

Учетная ставка

Федеральная резервная система также напрямую устанавливает учетная ставка (он же ставка политики), которая представляет собой процентную ставку для «кредитования дисконтного окна», ссуд овернайт, которые банки-члены заимствуют непосредственно у ФРС. Эта ставка обычно устанавливается на уровне, близком к 100. базисные точки выше целевой ставки по федеральным фондам. Идея состоит в том, чтобы побудить банки искать альтернативное финансирование, прежде чем использовать опцию «учетная ставка».[105] Эквивалентная операция Европейский центральный банк называется "маржинальная кредитная линия".[106]

Как ставка дисконтирования, так и ставка по федеральным фондам влияют на базовая ставка, что обычно примерно на 3 процентных пункта выше ставки по федеральным фондам.

Резервные требования

Еще одним инструментом корректировки денежно-кредитной политики, исторически использовавшимся Федеральной резервной системой, была дробная резервное требование, также известный как коэффициент обязательных резервов.[107] Норма обязательных резервов устанавливает баланс, который Федеральная резервная система требует от депозитного учреждения в Федеральных резервных банках.[98] какие депозитарные учреждения торгуют на рынке федеральных фондов, о которых говорилось выше.[108] Норма обязательных резервов устанавливается советом управляющих Федеральной резервной системы.[109] Резервные требования менялись с течением времени, и некоторая история этих изменений публикуется Федеральной резервной системой.[110]

В ответ на финансовый кризис 2008 года Федеральная резервная система теперь выплачивает проценты по обязательным и избыточным остаткам резервов депозитных учреждений. Выплата процентов по избыточным резервам дает центральному банку больше возможностей для решения проблем на кредитном рынке, сохраняя при этом ставку по федеральным фондам, близкую к целевой ставке, установленной FOMC.[111]

По состоянию на март 2020 года коэффициент резервирования равен нулю для всех банков, что означает, что ни один банк не обязан держать какие-либо резервы, и, следовательно, требования к резервированию фактически не существуют.[3] Резервные требования не играли существенной роли в режиме начисления процентов на избыточные резервы после 2008 года.[112]

Новые объекты

Для решения проблем, связанных с кризис субстандартной ипотеки и Мыльный пузырь на рынке недвижимости США, создано несколько новых инструментов. Первый новый инструмент под названием Срок действия аукциона, был добавлен 12 декабря 2007 года. Впервые он был объявлен как временный инструмент.[113] но были предположения, что этот новый инструмент может оставаться на месте в течение длительного периода времени.[114] Создание второго нового инструмента, получившего название Срок действия кредитной линии, было объявлено 11 марта 2008 года.[115] Основное различие между этими двумя механизмами заключается в том, что механизм срочного аукциона используется для вливания денежных средств в банковскую систему, тогда как механизм срочного кредитования ценными бумагами используется для вливания казначейские ценные бумаги в банковскую систему.[116] Создание третьего инструмента, получившего название Кредитная линия для первичного дилера (PDCF), было объявлено 16 марта 2008 года.[117] PDCF стал фундаментальным изменением в политике Федеральной резервной системы, потому что теперь ФРС может кредитовать напрямую первичные дилеры, что ранее было против политики ФРС.[118] Федеральная резервная система описывает различия между этими тремя новыми объектами:[119]

Программа срочных аукционов предлагает депозитным учреждениям срочное финансирование через двухнедельные аукционы на фиксированные суммы кредита. Механизм срочного кредитования ценными бумагами будет представлять собой аукцион по предоставлению фиксированной суммы общего обеспечения Казначейства в обмен на удовлетворяющие критериям OMO и имеющие рейтинг AAA / Aaa жилые ценные бумаги, обеспеченные ипотекой. Кредитная линия для первичных дилеров теперь позволяет правомочным первичным дилерам брать займы по существующей ставке дисконтирования на срок до 120 дней.

Некоторые меры, принятые Федеральной резервной системой для решения этого ипотечного кризиса, не использовались с момента Великая депрессия.[120] Федеральная резервная система дает краткое описание этих новых объектов:[121]

Поскольку в последние девять месяцев экономика замедлилась, а кредитные рынки стали нестабильными, Федеральная резервная система предприняла ряд шагов, чтобы помочь исправить ситуацию. Эти шаги включали использование традиционных инструментов денежно-кредитной политики на макроэкономическом уровне, а также мер на уровне конкретных рынков для обеспечения дополнительной ликвидности. Реакция Федеральной резервной системы продолжала развиваться с тех пор, как давление на кредитные рынки начало проявляться прошлым летом, но все эти меры проистекают из традиционных операций ФРС на открытом рынке и инструментов дисконтного окна за счет увеличения срока сделок, типа обеспечения или соответствующих заемщиков.

Четвертая кредитная линия, Срочный депозит, была объявлена 9 декабря 2009 г. и одобрена 30 апреля 2010 г. с датой вступления в силу 4 июня 2010 г.[122] Механизм срочных вкладов позволяет резервным банкам предлагать срочные вклады учреждениям, которые имеют право на получение прибыли на свои остатки в резервных банках. Срочные депозиты предназначены для облегчения реализации денежно-кредитной политики, предоставляя инструмент, с помощью которого Федеральная резервная система может управлять совокупным количеством резервных остатков депозитных учреждений. Средства, размещенные на срочных депозитах, снимаются со счетов участвующих организаций на весь срок действия срочного депозита и, таким образом, истощают резервные остатки из банковской системы.

Срочная аукционная площадка

Программа срочных аукционов - это программа, в рамках которой Федеральная резервная система передает средства депозитным учреждениям на аукционах.[113] Создание этого объекта было объявлено Федеральной резервной системой 12 декабря 2007 г. и было выполнено совместно с Банк Канады, то Банк Англии, то Европейский центральный банк, а Швейцарский национальный банк для устранения повышенного давления на рынках краткосрочного финансирования.[123] Причина его создания заключается в том, что банки не ссужали средства друг другу, а банки, нуждающиеся в средствах, отказывались переходить в дисконтное окно. Банки не ссужали друг другу деньги, потому что были опасения, что ссуды не будут возвращены. Банки отказались переходить к дисконтному окну, потому что это обычно ассоциируется с клеймом банкротства банка.[124][125][126][127] В рамках срочного аукциона личность банка, нуждающегося в средствах, защищена, чтобы избежать клейма банкротства банка.[128] Линии валютного свопа с Европейский центральный банк и Швейцарский национальный банк были открыты, чтобы банки в Европе могли иметь доступ к доллары США.[128] Председатель Федеральной резервной системы Бен Бернанке вкратце описал эту возможность в Палате представителей США 17 января 2008 года:

Федеральная резервная система недавно представила механизм срочных аукционов, или TAF, с помощью которого заранее определенные суммы кредита дисконтного окна могут быть проданы с аукциона правомочным заемщикам. Цель TAF - снизить стимул для банков накапливать наличные и повысить их готовность предоставлять кредиты домашним хозяйствам и компаниям ... Аукционы TAF будут продолжаться до тех пор, пока это необходимо для устранения повышенного давления на рынках краткосрочного финансирования, и мы будет продолжать работать в тесном сотрудничестве с другими центральными банками для устранения рыночных напряжений, которые могут помешать достижению наших более широких экономических целей.[129]

Это также описано в Часто задаваемые вопросы об условиях срочного аукциона[113]

TAF - это кредитная линия, которая позволяет депозитному учреждению подавать заявку на получение аванса от своего местного Федерального резервного банка по процентной ставке, которая определяется в результате аукциона. Позволяя Федеральной резервной системе вводить срочные фонды через более широкий круг контрагентов и под более широкий спектр обеспечения, чем операции на открытом рынке, этот механизм может помочь обеспечить эффективное распространение резервов ликвидности даже в условиях стресса на необеспеченных межбанковских рынках. Короче говоря, TAF выставит на аукцион срочные фонды со сроком погашения примерно в один месяц. Все депозитарные учреждения, финансовое положение которых оценивается их местным Резервным банком как хорошее и которые имеют право брать займы в рамках дисконтного окна, также имеют право участвовать в аукционах TAF. Все кредиты TAF должны быть полностью обеспечены. Депозитарии могут предоставлять широкий спектр обеспечения, которое принимается для других программ кредитования Федеральной резервной системы для обеспечения кредита TAF. Те же значения залога и маржи, что и для других программ кредитования Федеральной резервной системы, также будут применяться к TAF.

Срочная кредитная линия

Срочная кредитная линия с ценными бумагами - это 28-дневная кредитная линия, которая будет предлагать общее обеспечение Казначейства основным дилерам Федерального резервного банка Нью-Йорка в обмен на другое соответствующее требованиям программы обеспечение. Он предназначен для повышения ликвидности на финансовых рынках для казначейских обязательств и другого обеспечения и, таким образом, для содействия функционированию финансовых рынков в целом.[130] Как и механизм срочных аукционов, TSLF проводился совместно с Банк Канады, то Банк Англии, то Европейский центральный банк, а Швейцарский национальный банк. Ресурс позволяет дилерам переключать менее ликвидные долги на ценные бумаги правительства США, которые легко торгуются. Линии валютного свопа с Европейский центральный банк и Швейцарский национальный банк были увеличены.

Кредитная линия первичного дилера

Кредитная линия для первичных дилеров (PDCF) - это кредитная линия овернайт, которая будет предоставлять финансирование первичным дилерам в обмен на определенный диапазон приемлемого обеспечения и предназначена для содействия функционированию финансовых рынков в целом.[119] Этот новый объект знаменует фундаментальное изменение в политике Федеральной резервной системы, потому что теперь первичные дилеры может занимать напрямую у ФРС, когда раньше это было запрещено.

Проценты по резервам

По состоянию на октябрь 2008 г.[Обновить], Федеральные резервные банки будут выплачивать проценты по остаткам резервов (обязательных и избыточных), хранящихся в депозитных учреждениях. Ставка установлена на уровне самой низкой ставки по федеральным фондам в течение периода поддержания резерва учреждения, менее 75бп.[131] По состоянию на 23 октября 2008 г.[Обновить], ФРС снизила спрэд до 35 б.п.[132]

Срочный депозит

Механизм срочных депозитов - это программа, в рамках которой Федеральные резервные банки будут предлагать процентные срочные депозиты соответствующим учреждениям. Удаление «избыточных депозитов» из участвующих банков снижает общий уровень резервов, доступных для кредитования, что должно привести к повышению рыночных процентных ставок, что будет тормозить экономическую активность и инфляцию.Федеральная резервная система заявила, что:

Срочные депозиты будут одним из нескольких инструментов, которые Федеральная резервная система может использовать для истощения резервов, когда политики сочтут целесообразным начать переход к менее гибкой денежно-кредитной политике. Разработка TDF - это вопрос осмотрительного планирования и не имеет последствий для проведения денежно-кредитной политики в краткосрочной перспективе.[133]

Первоначально Федеральная резервная система разрешила до пяти «предложений на небольшие суммы, предназначенных для обеспечения эффективности операций TDF и предоставления подходящим учреждениям возможности ознакомиться с процедурами срочных депозитов».[134] После успешного завершения трех аукционов по размещению ценных бумаг было объявлено, что аукционы по размещению мелких ценностей будут продолжаться на постоянной основе.[135]

Механизм срочного депозита - это, по сути, инструмент, позволяющий обратить вспять усилия, которые были предприняты для обеспечения ликвидности на финансовых рынках и уменьшения объема капитала, доступного для экономики. Как говорится в Bloomberg News:

Политики во главе с председателем Беном Бернанке готовятся к тому дню, когда им придется начать выкачивать из банковской системы более 1 триллиона долларов избыточных резервов для сдерживания инфляции. ФРС планирует в конечном итоге вернуться к нормальной денежно-кредитной политике, даже несмотря на то, что ослабление краткосрочной перспективы повысило вероятность того, что она может расширить свой баланс.[136]

Председатель Бен С. Бернанке, выступая перед комитетом Палаты представителей по финансовым услугам, описал Конгрессу механизм срочных вкладов и другие возможности следующим образом:

Что наиболее важно, в октябре 2008 года Конгресс предоставил Федеральной резервной системе законные полномочия выплачивать проценты по остаткам, которые банки хранят в федеральных резервных банках. Повышая процентную ставку по резервам банков, Федеральная резервная система сможет оказать значительное повышательное давление на все краткосрочные процентные ставки, поскольку банки не будут предоставлять краткосрочные средства на денежные рынки по ставкам, значительно ниже того, что они могут заработать. путем хранения резервов в Федеральных резервных банках. Фактическое и предполагаемое повышение краткосрочных процентных ставок, в свою очередь, отразится на более высоких долгосрочных процентных ставках и в более жестких финансовых условиях в целом ....

В качестве дополнительного средства истощения резервов Федеральная резервная система также разрабатывает планы по предложению депозитным учреждениям срочных вкладов, которые примерно аналогичны депозитным сертификатам, которые учреждения предлагают своим клиентам. Предложение с описанием срочного депозита было недавно опубликовано в Федеральном реестре, и Федеральная резервная система завершает работу над пересмотренным предложением в свете полученных комментариев общественности. После того, как исправленное предложение будет рассмотрено Советом директоров, мы ожидаем, что этой весной сможем провести тестовые транзакции, а затем, при необходимости, предоставим возможность воспользоваться услугами. Использование обратного РЕПО и депозитного механизма позволило бы Федеральной резервной системе довольно быстро вывести из банковской системы сотни миллиардов долларов резервов, если она решит это сделать.

Когда эти инструменты используются для отвода резервов из банковской системы, они делают это путем замены банковских резервов другими обязательствами; сторона активов и общий размер баланса Федеральной резервной системы остаются неизменными. При необходимости в качестве средства применения денежно-кредитного ограничения Федеральная резервная система также имеет возможность выкупить или продать ценные бумаги. Погашение или продажа ценных бумаг приведет к уменьшению размера баланса Федеральной резервной системы, а также к дальнейшему сокращению количества резервов в банковской системе. Восстановление размера и состава баланса до более нормальной конфигурации - долгосрочная цель нашей политики. В любом случае последовательность шагов и комбинация инструментов, которые Федеральная резервная система использует при выходе из своей в настоящее время очень гибкой политической позиции, будет зависеть от экономических и финансовых событий и от наших лучших суждений о том, как выполнить двойной мандат Федеральной резервной системы: максимальная занятость и ценовая стабильность.

Таким образом, в ответ на серьезные угрозы нашей экономике Федеральная резервная система создала ряд специальных кредитных механизмов для стабилизации финансовой системы и поощрения возобновления потоков частных кредитов американским семьям и предприятиям. По мере улучшения рыночных условий и экономических перспектив эти программы были прекращены или постепенно сворачиваются. Федеральная резервная система также способствовала восстановлению экономики за счет резкого снижения целевой ставки по федеральным фондам и крупномасштабных покупок ценных бумаг. Экономика по-прежнему требует поддержки адаптивной денежно-кредитной политики. Тем не менее, мы работали над тем, чтобы у нас были инструменты, чтобы в надлежащее время обратить вспять нынешний очень высокий уровень денежно-кредитного стимулирования. Мы полностью уверены, что когда придет время, мы будем готовы это сделать.[137]

Обеспеченный активами механизм ликвидности паевого инвестиционного фонда на денежном рынке

Механизм ликвидности взаимного фонда фондового рынка, обеспеченный коммерческими бумажными деньгами (ABCPMMMFLF), также назывался AMLF. Объект начал работу 22 сентября 2008 г. и был закрыт 1 февраля 2010 г.[138]

Все депозитарные учреждения США, банковские холдинговые компании (материнские компании или филиалы брокерско-дилерских компаний США) или филиалы и агентства иностранных банков в США имели право брать займы в рамках этой кредитной линии по усмотрению FRBB.

Обеспечение, приемлемое для залога по Кредитной линии, должно соответствовать следующим критериям:

- была приобретена Заемщиком 19 сентября 2008 г. или после этой даты у зарегистрированной инвестиционной компании, которая выступала в качестве паевого инвестиционного фонда денежного рынка;

- был приобретен Заемщиком по стоимости приобретения Фонда, скорректированной с учетом амортизации премии или увеличения дисконта по ABCP до даты его покупки Заемщиком;

- был присвоен рейтинг на момент обещания FRBB не ниже A1, F1 или P1 по крайней мере двумя основными рейтинговыми агентствами, или, если рейтинг был оценен только одним крупным рейтинговым агентством, ABCP должен был иметь рейтинг в высшей рейтинговой категории этим агентством ;

- был выпущен организацией, учрежденной в соответствии с законодательством США, или их политическим подразделением в рамках программы, действовавшей на 18 сентября 2008 г .; и

- был заявлен срок погашения, который не превышал 120 дней, если Заемщик был банком, или 270 дней для небанковских Заемщиков.

Фонд финансирования коммерческих бумаг

7 октября 2008 г. Федеральная резервная система дополнительно расширила размер обеспечения, под которое он будет предоставлять ссуду, включив в него коммерческие бумаги с использованием новых Фонд финансирования коммерческих бумаг (CPFF). Это действие сделало ФРС важным источником кредита для нефинансовых предприятий в дополнение к коммерческим банкам и инвестиционным компаниям. Представители ФРС заявили, что купят столько долга, сколько необходимо, чтобы рынок снова заработал. Они отказались сообщить, сколько это может быть, но отметили, что коммерческие бумаги на сумму около 1,3 триллиона долларов будут соответствовать требованиям. На 1 октября 2008 г. на рынке находилось выпущенных коммерческих облигаций на сумму 1,61 триллиона долларов США с учетом сезонных колебаний.[Обновить], по последним данным ФРС. Это ниже 1,70 триллиона долларов на предыдущей неделе. С лета 2007 года рынок сократился с более чем 2,2 триллиона долларов.[139] В рамках этой программы перед закрытием была предоставлена общая сумма кредитов в размере 738 миллиардов долларов. Сорок пять из 81 компании, участвующей в этой программе, были иностранными. Исследования показывают, что Программа помощи проблемным активам Получатели (TARP) в два раза чаще участвовали в программе, чем другие эмитенты коммерческих бумаг, которые не воспользовались помощью TARP. ФРС не понесла убытков от CPFF.[140]

Количественная политика

Малоиспользуемый инструмент Федеральной резервной системы - это количественная политика. При этом Федеральная резервная система фактически выкупает корпоративные облигации и ценные бумаги с ипотечным покрытием, принадлежащие банкам или другим финансовым учреждениям. Это фактически возвращает деньги финансовым учреждениям и позволяет им предоставлять ссуды и вести нормальный бизнес. Мыльный пузырь на рынке недвижимости США побудило ФРС впервые купить ценные бумаги, обеспеченные ипотекой, в ноябре 2008 года. За шесть недель для стабилизации рынка жилья было куплено в общей сложности 1,25 триллиона долларов, что составляет около одной пятой всех ипотечных кредитов США, обеспеченных государством.[141]

История

| Хронология центрального банка в США | |

|---|---|

| Даты | Система |

| 1782–1791 | Банк Северной Америки (де-факто, под Конгресс Конфедерации) |

| 1791–1811 | Первый банк Соединенных Штатов |

| 1811–1816 | Нет центрального банка |

| 1816–1836 | Второй банк США |

| 1837–1862 | Эра свободного банковского дела |

| 1846–1921 | Независимая казначейская система |

| 1863–1913 | Национальные банки |

| 1913 – настоящее время | Федеральная резервная система |

| Источники:[142][143] | |

Центробанк в США, 1791–1913 гг.

Первая попытка введения национальной валюты была во время Американская революционная война. В 1775 году Континентальный конгресс, а также штаты начали выпуск бумажных денег, называемых векселями "Континенты".[144] Континенталы поддерживались только будущими налоговыми поступлениями и использовались для финансирования Войны за независимость. Надпечатка, а также британские подделки привели к быстрому падению ценности Continental. Этот опыт с бумажными деньгами привел к тому, что Соединенные Штаты 16 августа 1787 г. лишили права выпускать аккредитивы (бумажные деньги) из проекта новой Конституции.[145] а также запретить такую эмиссию различными штатами и ограничить возможность штатов 28 августа выпускать что-либо, кроме золотых или серебряных монет.[146]

В 1791 году правительство предоставило Первый банк Соединенных Штатов устав действовать в качестве центрального банка США до 1811 года.[147] Первый банк Соединенных Штатов закончился Президент Мэдисон потому что Конгресс отказался продлить его устав. В Второй банк США был основан в 1816 г. и утратил свой авторитет в качестве центрального банка США двадцать лет спустя при Президент Джексон когда истек срок его устава. Оба банка были основаны на Банке Англии.[148] В конечном счете, третий национальный банк, известный как Федеральный резерв, был основан в 1913 году и существует до сих пор.

Первый центральный банк, 1791 г. и Второй центральный банк, 1816 г.

Первым учреждением США с функциями центрального банка было Первый банк Соединенных Штатов, утвержденный Конгрессом и подписанный Президентом Джордж Вашингтон 25 февраля 1791 г. по настоянию Александр Гамильтон. Это было сделано, несмотря на сильное сопротивление со стороны Томас Джеферсон и Джеймс Мэдисон, среди множества других. Хартия действовала на двадцать лет и истекла в 1811 году при президенте Мэдисоне, потому что Конгресс отказался ее продлить.[149]

Однако в 1816 году Мэдисон возродил его в виде Второй банк США. Спустя годы досрочное обновление устава банка стало основным вопросом при переизбрании президента. Эндрю Джексон. После переизбрания Джексона, который был противником центрального банка, он вытащил из банка государственные средства. Джексон был единственным президентом, полностью выплатившим долг.[150] В 1836 г. устав банка не продлевался. С 1837 по 1862 г. Эра свободного банковского дела официального центрального банка не существовало. С 1846 по 1921 год Независимая казначейская система С 1863 по 1913 гг. к 1863 г. была учреждена система национальных банков. Закон о национальном банке во время которой паники в банке 1873, 1893, и 1907 произошел[10][11][12]

Создание Третьего центрального банка, 1907–1913 гг.

Основная мотивация для третьей системы центрального банка исходила от Паника 1907 года, что вызвало у законодателей, экономистов и банкиров новое стремление к перестройке денежной системы.[10][11][12][151] В течение последней четверти XIX - начала XX века экономика Соединенных Штатов пережила ряд изменений. финансовая паника.[152] По мнению многих экономистов, предыдущая национальная банковская система имела два основных недостатка: неэластичный валюта и недостаток ликвидности.[152] В 1908 году Конгресс принял Закон Олдрича – Вриланда, который предусматривал чрезвычайную валюту и устанавливал Национальная валютная комиссия изучить банковскую и валютную реформу.[153] Национальная валютная комиссия вернулась с рекомендациями, которые неоднократно отклонялись Конгрессом. Исправление, созданное во время секретной встречи на Джекил-Айленд сенатором Олдричем и представителями ведущих финансово-промышленных групп страны позже стали основой Закон о Федеральной резервной системе.[154][155] Дом проголосовал 22 декабря 1913 г. 298 голосами «за» против 60 «против». Сенат проголосовал 43–25 23 декабря 1913 г.[156] Президент Вудро Вильсон подписал счет позже в тот же день.[157]

Закон о Федеральной резервной системе, 1913 г.

Главой двухпартийной Национальной валютной комиссии был финансовый эксперт и сенат. Республиканец лидер Нельсон Олдрич. Олдрич создал две комиссии: одну для углубленного изучения американской денежной системы, а другую, возглавляемую самим Олдричем, для изучения европейских центральных банковских систем и составления отчетов по ним.[153]

В начале ноября 1910 года Олдрич встретился с пятью известными членами банковского сообщества Нью-Йорка, чтобы разработать законопроект о центральном банке. Пол Варбург, участник встречи и давний защитник центрального банка в США, позже написал, что Олдрич был «сбит с толку всем тем, что он впитал за границей, и он столкнулся с трудной задачей написать высокотехнологичный законопроект, в то время как ежедневные преследования скупость своих парламентских обязанностей ".[158] После десяти дней обсуждения законопроект, который позже будет называться «Планом Олдрича», был согласован. У него было несколько ключевых компонентов, включая центральный банк со штаб-квартирой в Вашингтоне и пятнадцатью отделениями, расположенными по всей территории США в географически стратегических местах, а также единую эластичную валюту, основанную на золоте и коммерческих бумагах. Олдрич считал, что лучше всего использовать центральную банковскую систему без политического участия, но Варбург убеждал, что план без общественного контроля политически невыполним.[158] Компромисс предполагал представительство госсектора в совете директоров.[159]

Законопроект Олдрича встретил большое сопротивление со стороны политиков. Критики обвинили Олдрича в предвзятости из-за его тесных связей с богатыми банкирами, такими как Дж. П. Морган и Джон Д. Рокфеллер мл., Зять Олдрича. Большинство республиканцев поддержали план Олдрича,[159] но ему не хватало поддержки в Конгрессе, чтобы принять его, потому что сельские и западные штаты считали его сторонником «восточного истеблишмента».[7] Напротив, прогрессивные демократы предпочитали резервную систему, принадлежащую правительству и управляемую ею; они считали, что государственная собственность на центральный банк положит конец контролю Уолл-стрит над предложением американской валюты.[159] Консервативные демократы боролись за частную, но децентрализованную резервную систему, которая по-прежнему оставалась бы вне контроля Уолл-стрит.[159]

Первоначальному плану Олдрича был нанесен смертельный удар в 1912 году, когда демократы победили в Белом доме и Конгрессе.[158] Тем не менее, президент Вудро Вильсон считал, что плана Олдрича будет достаточно с некоторыми изменениями. План стал основой закона о Федеральной резервной системе, который был предложен сенатором. Роберт Оуэн в мае 1913 года. Основное различие между двумя законопроектами заключалось в передаче контроля над Советом директоров (в Законе о Федеральной резервной системе именуемым Федеральным комитетом открытого рынка) правительству.[7][149] Законопроект был принят Конгрессом 23 декабря 1913 г.[160][161] в основном на партийной основе, при этом большинство демократов голосуют «за», а большинство республиканцев голосуют «против».[149]

Эра Федеральной резервной системы, 1913 год - настоящее время

Эта секция нуждается в расширении. Вы можете помочь добавляя к этому. (Октябрь 2015 г.) |

Основными законами, влияющими на Федеральную резервную систему, были:[162]

- Закон о Федеральной резервной системе, 1913

- Закон Гласса-Стигалла, 1933

- Закон о банках 1935 года

- Закон о занятости 1946 года

- Соглашение между Федеральной резервной системой и Министерством финансов 1951 года

- Закон о банковской холдинговой компании 1956 года и поправки 1970 г.

- Закон о реформе Федеральной резервной системы 1977 г.

- Закон о международной банковской деятельности 1978 г.

- Закон о полной занятости и сбалансированном росте (1978)

- Закон о дерегулировании депозитных учреждений и денежно-кредитном контроле (1980)

- Закон о реформе, восстановлении и обеспечении соблюдения финансовых институтов 1989 года

- Закон о совершенствовании Федеральной корпорации страхования депозитов 1991 года

- Закон Грэмма – Лича – Блайли (1999)

- Закон о регулировании финансовых услуг (2006)

- Закон о чрезвычайной экономической стабилизации (2008)

- Закон Додда – Фрэнка о реформе Уолл-стрит и защите потребителей (2010)

Измерение экономических переменных

Федеральная резервная система записывает и публикует большие объемы данных. Несколько веб-сайтов, на которых публикуются данные, находятся на странице Совета управляющих «Экономические данные и исследования».[163] статистические выпуски совета управляющих и страница исторических данных,[164] и на странице FRED (Экономические данные Федеральной резервной системы) ФРС Сент-Луиса.[165] В Федеральный комитет по открытым рынкам (FOMC) изучает многие экономические показатели до определения денежно-кредитной политики.[166]

Некоторая критика касается экономических данных, собранных ФРС. ФРС спонсирует большую часть исследований денежно-кредитной экономики в США, и Лоуренс Х. Уайт возражает, что это снижает вероятность публикации исследователями результатов, бросающих вызов существующему положению вещей.[167]

Собственный капитал домашних хозяйств и некоммерческих организаций

Чистый капитал домашних хозяйств и некоммерческих организаций в Соединенных Штатах публикуется Федеральной резервной системой в отчете под названием Движение средств.[168] По состоянию на конец третьего квартала 2012 финансового года эта сумма составляла 64,8 трлн долларов. По состоянию на конец первого квартала 2014 финансового года эта сумма составляла 95,5 трлн долларов.[169]

Денежная масса

Наиболее распространенные меры называются M0 (самая узкая), M1, M2 и M3. В Соединенных Штатах они определяются Федеральной резервной системой следующим образом:

| Мера | Определение |

|---|---|

| M0 | Сумма всех физических валюта, плюс счета в центральном банке, которые можно обменять на физическую валюту. |

| M1 | M0 + те части M0, которые хранятся в качестве резервов или наличных денег + сумма в счета до востребования («текущие» или «текущие» счета). |

| M2 | M1 + большинство сберегательные счета, счета денежного рынка, срочные вклады малого достоинства (депозитные сертификаты менее 100000 долларов США). |

| M3 | M2 + все остальные компакт-диски, депозиты евродоллары и договоры обратного выкупа. |

Федеральная резервная система прекратила публиковать статистику M3 в марте 2006 года, заявив, что сбор данных требует больших затрат, но не дает существенно полезной информации.[170] Остальные три показателя денежной массы по-прежнему подробно описываются.

Индекс цен на личные потребительские расходы

В Индекс цен на личные потребительские расходы, также называемый просто индексом цен PCE, используется как один из показателей стоимости денег. Это показатель среднего роста цен на все личное внутреннее потребление в масштабах Соединенных Штатов. Использование различных данных, включая Индекс потребительских цен США и Индекс цен производителей США цены, он получен из самого большого компонента валовой внутренний продукт в BEA Счета национального дохода и продукта, расходы на личное потребление.

Одна из основных функций ФРС - поддержание стабильности цен, а это означает, что способность ФРС поддерживать низкий уровень инфляции является долгосрочным показателем их успеха.[171] Хотя от ФРС не требуется поддерживать инфляцию в определенном диапазоне, их долгосрочная цель по росту индекса цен PCE составляет от 1,5 до 2 процентов.[172] Среди политиков ведутся дебаты о том, должна ли Федеральная резервная система иметь конкретную таргетирование инфляции политика.[173][174][175]

Инфляция и экономика

Наиболее основные экономисты поддерживают низкий, устойчивый уровень инфляции.[176] Низкий (в отличие от нуля или отрицательный) инфляция может снизить остроту экономической спады позволяя рынку труда быстрее адаптироваться к спаду и снижая риск того, что ловушка ликвидности предотвращает денежно-кредитная политика от стабилизации экономики.[177] Задача поддержания низкого и стабильного уровня инфляции обычно возлагается на денежно-кредитные органы.

Уровень безработицы

Одна из заявленных целей денежно-кредитной политики - максимальная занятость. Статистические данные об уровне безработицы собираются Бюро статистики труда, и, как индекс цен PCE, используются в качестве барометра экономического здоровья нации.

Бюджет

Федеральная резервная система является самофинансируемой. Подавляющее большинство (более 90%) доходов ФРС поступает от операций на открытом рынке, в частности процентов по портфелю казначейских ценных бумаг, а также «прироста / убытка капитала», которые могут возникнуть в результате покупки / продажи ценных бумаг и их деривативов в качестве часть операций на открытом рынке. Остаток доходов складывается из продаж финансовых услуг (обработка чеков и электронных платежей) и кредитов дисконтного окна.[178] Совет управляющих (Совет Федеральной резервной системы) один раз в год составляет отчет о бюджете для Конгресса. Есть два отчета с бюджетной информацией. Тот, в котором перечислены полные балансовые отчеты с доходами и расходами, а также чистая прибыль или убыток, представляет собой большой отчет с простым названием «Годовой отчет». Он также включает данные о занятости по всей системе. Другой отчет, в котором более подробно объясняются расходы по различным аспектам всей системы, называется «Годовой отчет: обзор бюджета». Эти подробные всеобъемлющие отчеты можно найти на веб-сайте совета управляющих в разделе «Отчеты для Конгресса».[179]

Чистая стоимость

Бухгалтерский баланс

Этот раздел должен быть обновлено. (Июль 2015 г.) |

Одним из ключей к пониманию Федеральной резервной системы является ее баланс (или баланс). В соответствии с разделом 11 Закона Закон о Федеральной резервной системе, то совет управляющих Федеральная резервная система публикует раз в неделю «Консолидированный отчет о состоянии всех федеральных резервных банков», показывающий состояние каждого Федерального резервного банка, и сводный отчет для всех Федеральных резервных банков. Совет управляющих требует, чтобы избыточные доходы резервных банков переводились в Казначейство в качестве процентов по нотам Федерального резерва.[180][181]

Федеральная резервная система публикует свой баланс каждый четверг.[182] Ниже баланс от 6 июля 2011 г.[Обновить] (в миллиардах долларов):

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||